- 요코하마시 톱 페이지

- 생활·수속

- 호적·세·보험

- 세금

- 요코하마시의 시세

- 개인의 시민세·현민세

- 개인의 시민세·현민세(상세)

- 2025년분의 개인의 시읍면민세 및 도부현민세의 특별 세액공제(정액 감세)에 대해서

여기에서 본문입니다.

2025년분의 개인의 시읍면민세 및 도부현민세의 특별 세액공제(정액 감세)에 대해서

최종 갱신일 2024년 10월 29일

문의처에 대해서는 페이지 하부에 있는 일람을 확인해 주세요.

【정액 감세에 대해서, 요코하마시에서 메일 등으로 알려 드리는 것은 실시하고 있지 않습니다】

요코하마시를 자칭한 메일이 도착했다고 해도, 정보의 사취 등을 목적으로 한 것으로 생각되므로 주의해 주세요.짐작이 없는 메일이 보내져 온 경우, 메일에 기재된 URL에 액세스하거나, 개인정보를 입력하거나 하지 않고, 신속하게 삭제해 주시도록 부탁드립니다.

또, 요코하마시에서 전화로, “정액 감세의 관계로 환부를 받을 수 있어” “급부금을 입금한다”라고 시작, 개인정보(은행의 계좌 번호나 비밀번호, 마이 넘버 등)를 듣기 시작하는 것은 실시하고 있지 않으므로 주의해 주세요.

1 개요

2024년의 시민세·현민 세액 및 정액 감세액은, 2023년 중의 소득이나 부양 상황 등으로부터 산출하고 있습니다만, 2023년 말 시점의 “공제 대상 배우자 이외의 동일 생계 배우자”(주)의 정보는, 납세의무자로부터의 신고가 없는 한 포착할 수 없기 때문에, 2024년분의 개인 주민세에 있어서 모든 대상자를 파악해 정액 감세를 실시하는 것은, 실무상, 곤란한 것으로부터 “공제 대상 배우자 이외의 동일 생계 배우자”(주)에 관련된 정액 감세는, 2025년의 시민세·현민세로 실시하게 되었습니다.

(주) 전년 안의 합계 소득 금액이 1,000만엔을 넘는 납세자와 생계를 1에 하는 배우자로, 배우자 자신의 전년 중의 합계 소득 금액이 48만엔 이 아래쪽

2 대상자

2024년분의 개인 주민세에 관련된 합계 소득 금액이 1,000만엔 초1,805만엔 이하의 납세의무자 중, 공제 대상 배우자를 제외한 동일 생계 배우자(국외 거주자를 제외한다.)를 가지는 납세자

(급여 수입만의 쪽의 경우에는 급여 수입 1,195만엔 초2,000만엔 이하의 납세자(아이·특별 장애인 등을 가지는 사람 등의 소득 금액 조정 공제의 적용을 받는 쪽은, 1,210만엔 초2,015만엔 이하))

※정액 감세를 포함하지 않고 계산한 납세자 본인의 세액이, 균등할·삼림 환경세(6,200엔) 이하의 경우에는 대상이 되지 않습니다.

3 산출 방법

납세자의 개인 주민세에서의 세액공제 후의 소득 비율액에서, 공제 대상 배우자 이외의 동일 생계 배우자 분에 관련된 정액 감세액으로서 1만엔을 공제합니다.(공제액이 그 사람의 소득 비율액을 넘는 경우는 소득 비율액을 한도로 합니다.)

4 수속

정액 감세액은 요코하마시가 보유하는 세 정보(확정 신고서, 주민세 신고서, 급여 지불 보고서, 공적 연금 등 지불 보고서 등)를 토대로 산출합니다.

정액 감세를 받기 위한 신청은 필요가 없습니다.

5 확인 방법

정액 감세액은 개인 주민세의 각종 통지서에 있어서 확인할 수 있습니다.

※통지 시기에 대해서는 종래로부터 변경은 없습니다.

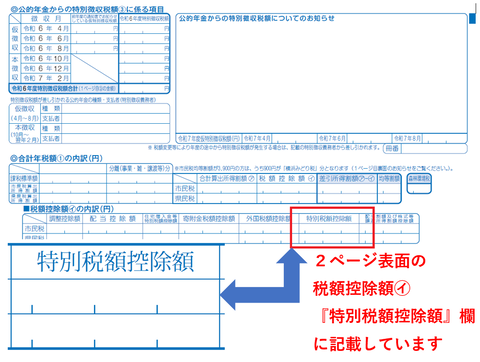

보통 징수 또는 공적 연금으로부터의 특별 징수의 경우(2025년 6월 초순경 개인 앞 송부 예정)

“2025년 시민세·현민세·삼림 환경세 세액 결정 납세 통지서”

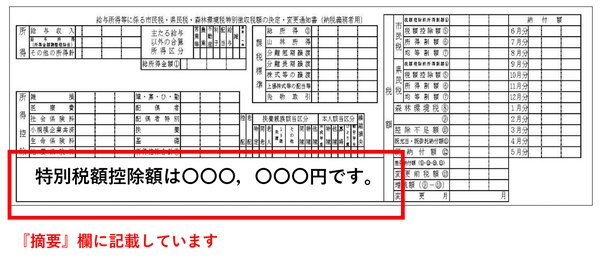

급여로부터의 특별 징수의 경우(2025년 5월 하순 무렵 직장으로부터 배포 예정)

“2025년 급여소득 등에 관련된 시민세·현민세·삼림 환경세 특별 징수 세액의 결정·변경 통지서(납세의무자용)”

종이 송부 분

전자 송부 분

mihon

6 실시 방법

2024년의 실시 방법과 달리, 정액 감세액은 개인 주민세를 납부해 주시는 방법에 관계없이, 다른 세액공제와 동일한 취급이 됩니다.

계산식으로 나타내면, 이하처럼 됩니다.

납부 세액 = 시민세·현민세 균등할액 + 시민세·현민 사이쇼 이득 비율액 + 삼림 환경 세액

시민세·현민 사이쇼 이득 비율액 =(전년 중의 소득 금액-소득 공제액) × 세율-세액 공제액-정액 감세액

7 주의 사항

다음 산정의 기초가 되는 2025년분의 소득 비율액은 정액 감세 전의 소득 비율액으로 계산을 실시하기 위해, 정액 감세의 영향은 없습니다.

- 고향 납세의 특례 공제액의 공제 한도액

문의처

불분명한 점이 있는 경우는, 각 구청에 문의해 주세요.

※특별 징수에 관한 특별 징수 의무자로부터의 문의는 이하에 문의해 주세요

재정국 법인 과세과 특별 징수 센터

전화:045-671-4471

메일 주소:za-tokucho@city.yokohama.lg.jp

※요코하마시에서는 개인의 과세 업무는 각 구청 세무과로 실시하고 있습니다.

개별의 과세 내용에 관한 질문은 통지서에 기재, 혹은 본 페이지에 기재하고 있는 살고 있는 각 구청 세무과에 문의해 주세요.

이 페이지로의 문의

재정국 지카라부 세무과(개별의 과세 내용·신고의 상담에 대해서는 대답할 수 없습니다.살고 있는 구청 세무과에 문의해 주세요)

전화:045-671-2253

전화:045-671-2253

팩스:045-641-2775

페이지 ID:513-227-620