- 요코하마시 톱 페이지

- 생활·수속

- 호적·세·보험

- 세금

- 요코하마시의 시세

- 개인의 시민세·현민세

- 기부금 세액공제(고향 납세)에 대해서

여기에서 본문입니다.

기부금 세액공제(고향 납세)에 대해서

최종 갱신일 2024년 9월 20일

기부금 세액공제의 계산

전액 공제(2,000엔을 제외한다) 되는 고향 납세액(연간 상한)의 기준은 총무성의 홈페이지를 봐 주세요(외부 사이트)。

◆기부금 세액 공제액의 계산 방법(고향 납세 원스톱 특례 제도를 이용하지 않는 경우)

(아)도도부현·시구읍면에 대한 기부금(특례 공제 대상),(이) 주소지의 공동 모금회 또는 일본 적십자사의 지부에 대한 일정한 기부금,(우) 도도부현·시구읍면에 대한 기부금(특례 공제 대상 이외),(에) 요코하마시가 조례에 의해 지정한 단체에의 기부금,(오) 가나가와현이 조례에 의해 지정한 단체(외부 사이트)에의 기부금을 지출한 경우에, 시민세·현민세 각각으로부터 다음 방법으로 산출한 기본 분과 특례분의 합계액을 공제합니다.

●기본 공제 분

시민세…(“전기(아),(이),(우),(에)의 합계액”이나 “총소득 금액 등의 30%”“의 어느 한 쪽 적은 금액” -2,000엔) *8%

현민세…(“전기(아),(이),(우),(오)의 합계액”이나 “총소득 금액 등의 30%”“의 어느 한 쪽 적은 금액” -2,000엔) *2%

●특례 공제 분(고향 납세만이 적용)

시민세…“(전기(아)의 금액 -2,000엔) × 공제 비율(※)× 4/5”나 “시민세 소득 비율액(조정 공제액의 공제 후) *20%”의 어느 한 쪽 적은 금액

현민세…“(전기(아)의 금액 -2,000엔) × 공제 비율(※)× 1/5”나 “현민 사이쇼 이득 비율액(조정 공제액의 공제 후) *20%”의 어느 한 쪽 적은 금액

(※)아래 표를 참조해 주세요.과세 총소득 금액은, 시민세·현민세의 과세 총소득 금액을 말합니다.

●공제 비율의 산출 방법

| 과세 총소득 금액(※ 1)-소득세와의 인적 공제액의 차이의 합계액(※ 2) | 공제 비율 |

|---|---|

| 0엔을 밑도는 경우 | 0.9(주) |

| 0엔 이상 195만엔 이하 | 0.84895 |

| 195만엔 초330만엔 이하 | 0.7979 |

| 330만엔 초695만엔 이하 | 0.6958 |

| 695만엔 초900만엔 이하 | 0.66517 |

| 900만엔 초1,800만엔 이하 | 0.56307 |

| 1,800만엔 초4,000만엔 이하 | 0.4916 |

| 4,000만엔 초 | 0.44055 |

(※ 1)과세 총소득 금액은, 시민세·현민세의 과세 총소득 금액을 말합니다.

(※ 2)소득세와의 인적 공제액의 차액에 대해서는, 이쪽의 페이지를 봐 주세요.

(주) 과세 총소득 금액보다 인적 공제액의 차액이 웃도는 경우나 과세 산림 소득 금액, 과세 퇴직 소득 금액, 과세의 특례가 적용되는 소득을 가지는 경우는, 다른 비율이 적용됩니다.자세한 것은, 살고 있는 구의 구청 세무과 시민세 담당에 문의해 주세요.

※기부금 세액공제를 포함한, 시민세·현민세의 세액의 시산을 할 수 있습니다.(세액 시산의 페이지로 이동합니다.)

◆시민세·현민세의 소득 비율액의 견해에 대해서

시민세·현민세의 소득 비율액은, 시민세·현민세 납세 통지서 또는 특별 징수 세액 통지서에 기재되어 있습니다.

시민세·현민세의 소득 비율액은, 그 전년의 소득 등의 상황에 따라 정해집니다.

그 때문에, 통지서에 기재의 금액과 다른 경우가 있으므로, 기준으로서 봐 주세요.

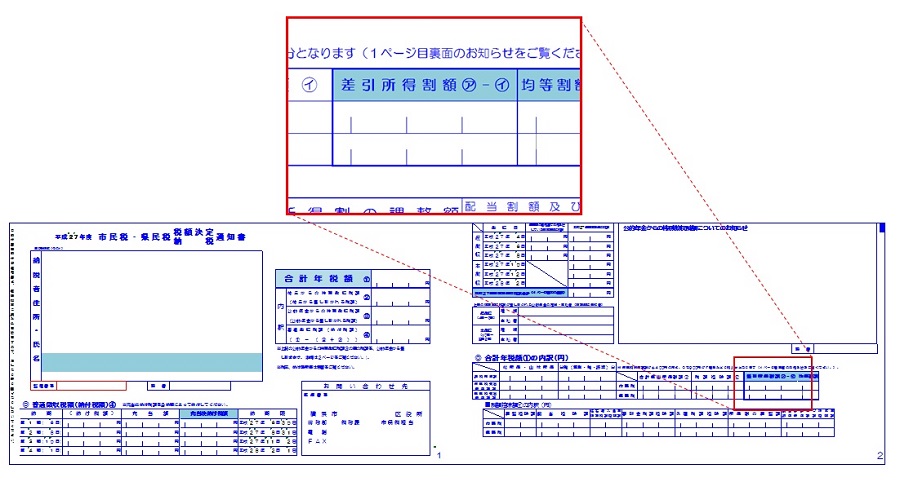

(1)시민세·현민세 납세 통지서(보통 징수)의 경우(예년 6월 초순에 통지합니다.)

2 페이지 “◎ 합계 연세액의 내역(원)”의 “차감 소득 비율액(※ 4)”

요코하마시 시세 조례로 정해져 있는 양식입니다.다른 시읍면이란, 양식이 다른 경우가 있습니다.

(※ 4)특례 공제액의 한도액은, 조정 공제 적용 후의 소득 비율액의 20%(2015년까지는 10%)가 됩니다.

보시고 있는 통지서의 연도에, 조정 공제 이외의 세액공제가 있는 경우는, 테두리 내의 소득 비율액이 그만큼 감액되고 기재되어 있으므로, 기재되어 있는 액수의 20%(2015년까지는 10%)가 특례 공제액의 한도액이 되지 않는 경우가 있습니다.

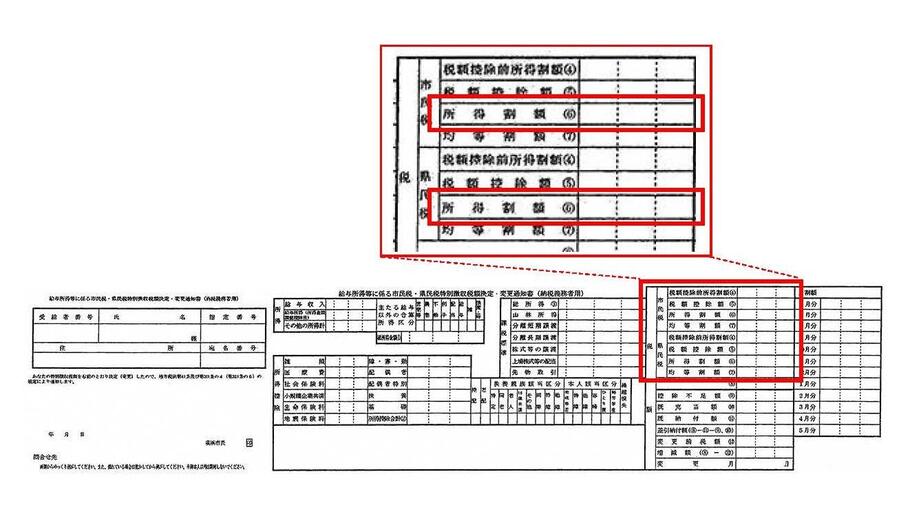

(2)시민세·현민세 특별 징수 세액 결정 통지서(특별 징수)의 경우(예년 5월 중순 이후에, 특별 징수 의무자의 회사 앞으로 통지합니다.)

“세액” 란의 시민세·현민세의 “소득 비율액(※ 5)”

지방 세법으로 정해져 있어, 전국 공통의 양식입니다.

(※ 5)특례 공제액의 한도액은, 조정 공제 적용 후의 소득 비율액의 20%(2015년까지는 10%)가 됩니다.

보시고 있는 통지서의 연도에, 조정 공제 이외의 세액공제가 있는 경우는, 테두리 내의 소득 비율액이 그만큼 감액되고 기재되어 있으므로, 기재되어 있는 액수의 20%(2015년까지는 10%)가 특례 공제액의 한도액이 되지 않는 경우가 있습니다.

고향 납세 원스톱 특례 제도(신고 특례 제도)에 대해서

고향 납세 원스톱 특례 제도(신고 특례 제도)란, 확정신고의 불필요한 급여소득자 등이 도도부현·시구읍면(특례 공제 대상(※ 1))에 대한 고향 납세를 실시할 때에 고향 납세처 자치체에 신청(※ 2) 하는 것으로, 확정신고를 실시하지 않아도 고향 납세의 기부금 공제를 받을 수 있는 제도입니다(2015년 4월 1일 이후의 기부가 대상입니다.).

이 특례의 적용을 받은 경우, 소득세로부터의 공제(환부)는 발생하지 않아, 고향 납세를 실시한 다음 해의 6월 이후에 지불하는 개인 시민세·현민세의 감액(신고 특례 공제)라는 형태로 공제를 합니다.

(※ 1)지방 세법 등의 일부를 개정하는 법률의 성립에 의해, 2019년 6월 1일 이후, 고향 납세에 관련된 지정 제도가 창설되었습니다.이에 의해, 총무대신이 다음 기준에 적합했던 지방 단체를 고향 납세(특례 공제)의 대상으로서 지정하는 구조가 되었습니다(대상이 되는 지방 단체에 대해서는, 총무성의 홈페이지(외부 사이트)를 참조해 주세요.).

①기부금의 모집을 적정하게 실시하는 지방 단체

②(①의 지방 단체에서) 답례품을 송부하는 경우에는, 다음 어느 쪽도 채우는 지방 단체

・답례품의 답례 비율을 3할 이하로 하는 것

・답례품을 그 지방 산품으로 하는 것

이 개정은, 2019년 6월 1일 이후에 지출된 기부금에 대해서 적용이 되므로, 지정 대상외의 단체에 대해 같은 날 이후에 지출된 기부금에 대해서는, 특례 공제의 대상에서 제외됩니다.

(※ 2)특례의 신청은, 고향 납세를 실시할 때에, 고향 납세를 실시한 각 자치체에 고향 납세 원스톱 특례(신고 특례) 신청서를 제출하는 것이 필요합니다.

(※ 3)특례의 적용 신청 후에, 이사에 의한 주소 변경 등, 제출 완료의 신청서의 내용에 변경이 있던 경우, 고향 납세를 실시한 다음 해의 1월 10일까지, 고향 납세처의 자치체에 신고 특례 신청 사항 변경 신고서를 제출해 주세요.

◆유의 사항

(1)하기에 해당되는 쪽은, 고향 납세 원스톱 특례 제도의 적용 대상에서 제외되므로, 소득세를 포함한 공제를 받기 위해서는, 지금까지와 같이 확정 신고서에의 기재 및 제출이 필요합니다.(하기에 해당하는 경우에는, 고향 납세처 자치체에 고향 납세 원스톱(신고 특례) 신청서를 제출하고 있는 경우도, 고향 납세 원스톱 특례 제도의 신청은 없었던 것으로 간주됩니다.)

・5 단체를 넘는 자치체에 고향 납세를 실시한 분

・기부한 해의 다음 년도의 시민세·현민세 신고서 또는, 기부한 년분의 확정 신고서를 제출한 쪽

・기부한 년분의 확정 신고서의 제출 의무가 있는 쪽

・신고 특례 신청서에 기재의 주소와, 기부한 다음 해의 1월 1일에 거주의 자치체가 다른 분 중, 1월 10일까지, 고향 납세처 자치체에 그 변경의 계를 제출하지 않은 쪽

(2)시민세·현민세 신고서 또는, 확정 신고서를 제출하는 쪽에서 기부금 공제를 받는 경우는, 신고서에, 기부금 공제를 받는 모든 기부금(원스톱 특례 제도의 대상으로서 신청을 실시한 고향 납세 분도 포함한다)를 반드시 기재해 주세요.

(3)당초의 세액 통지 후, 시민세·현민세 신고서 또는, 확정 신고서를 기한 후 신고한 경우, 당초의 통지로 고향 납세 원스톱 특례분의 공제가 적용되어 있었다고 해도, 그만큼의 공제는 없었던 것으로 간주되기 때문에, 신고서에, 기부금 공제를 받는 모든 기부금(원스톱 특례 제도의 대상으로서 신청을 실시한 고향 납세 분도 포함한다)를 반드시 기재해 주세요.

◆기부금 세액 공제액의 계산 방법(고향 납세 원스톱 특례 제도를 이용한 경우)

기본 공제 분 + 특례 공제 분 + 신고 특례 공제분의 합계가 공제액이 됩니다.

●기본 공제 분

시민세…(“고향 납세의 합계액”이나 “총소득 금액 등의 30%”“의 어느 한 쪽 적은 금액” -2,000엔) *8%

현민세…(“고향 납세의 합계액”이나 “총소득 금액 등의 30%”“의 어느 한 쪽 적은 금액” -2,000엔) *2%

●특례 공제 분(고향 납세만이 적용)

시민세…“(고향 납세의 합계액 -2,000엔) × 공제 비율(※)× 4/5”나 “시민세 소득 비율액(조정 공제액의 공제 후) *20%”의 어느 한 쪽 적은 금액

현민세…“(고향 납세의 합계액 -2,000엔) × 공제 비율(※)× 1/5”나 “현민 사이쇼 이득 비율액(조정 공제액의 공제 후) *20%”의 어느 한 쪽 적은 금액

●신고 특례 공제 분(원스톱 특례 제도를 이용한 경우만이 적용)

시민세…상기로 계산한 “특례 공제(시민세 분)” × “신고 특례 공제의 공제 비율”

현민세…상기로 계산한 “특례 공제(현민세 분)” × “신고 특례 공제의 공제 비율”

| 과세 총소득 금액(※)-소득세와의 인적 공제액의 차이의 합계액 | 공제 비율 |

|---|---|

| 195만엔 이하 | 5.105/84.895 |

| 195만엔 초330만엔 이하 | 10.21/79.79 |

| 330만엔 초695만엔 이하 | 20.42/69.58 |

| 695만엔 초900만엔 이하 | 23.483/66.517 |

| 900만엔 초 | 33.693/56.307 |

(※)과세 총소득 금액은, 시민세·현민세의 과세 총소득 금액을 말합니다.

2024년의 정액 감세의 기부금 세액공제(고향 납세)에의 영향에 대해서

2024년에 적용되는 정액 감세에 대해서는 기부금 세액 공제액의 계산 방법에 영향을 미치지 않습니다.고향 납세의 특례 공제액의 공제 한도액은 정액 감세 전에 산출합니다.

정액 감세의 상세에 대해서는 이쪽을 확인해 주세요.

2024년분의 개인의 시읍면민세 및 도부현민세의 특별 세액공제(정액 감세)에 대해서

요코하마시로의 고향 납세에 대해서

이쪽을 확인해 주세요.

요코하마시로의 고향 납세에 관한 것(정책국 재원 확보 추진과의 페이지로 이동합니다.)

문의처

불분명한 점이 있는 경우는, 각 구청에 문의해 주세요.

이 페이지로의 문의

재정국 지카라부 세무과(개별의 과세 내용·신고의 상담에 대해서는 대답할 수 없습니다.살고 있는 구청 세무과에 문의해 주세요)

전화:045-671-2253

전화:045-671-2253

팩스:045-641-2775

페이지 ID:399-896-158