- 요코하마시 톱 페이지

- 생활·수속

- 호적·세·보험

- 세금

- 요코하마시의 시세

- 개인의 시민세·현민세

- 개인 주민세에 관한 세제 개정에 대해서

- 주민세 세제 개정의 알림(2021년 실시 분)

여기에서 본문입니다.

주민세 세제 개정의 알림(2021년 실시 분)

최종 갱신일 2024년 12월 3일

2021년부터 실시되는 개인 시민세·현민세의 세제 개정의 내용은 다음과 같습니다.

■급여소득 공제·공적 연금 등 공제의 인하, 기초공제의 인상

□급여소득 공제의 재검토

□공적 연금 등 공제의 재검토

□기초공제의 재검토

■소득 금액 조정 공제의 창설

■미혼의 한부모에 대한 세제상의 조치 및 과부(과부) 공제의 재검토

■녹색신고 특별 공제의 재검토

■아내 노동자 등의 사업소득 등의 소득 계산의 특례의 재검토

■소득공제 등의 소득 금액 요건 등의 재검토

■배우자 특별 공제에서의 배우자의 소득 구분의 재검토

■조정 공제의 재검토

■인적 공제의 차액의 재검토

■주민세의 비과세 기준의 재검토

■신형 코로나 바이러스 감염증 긴급 경제 대책에서의 세제상의 조치

□주택융자 공제의 적용 요건의 탄력화

□문화 예술·스포츠 이벤트를 중지 등 한 주최자에 대한 환불 청구권을 방기한 관객에게의 기부금 공제의 적용

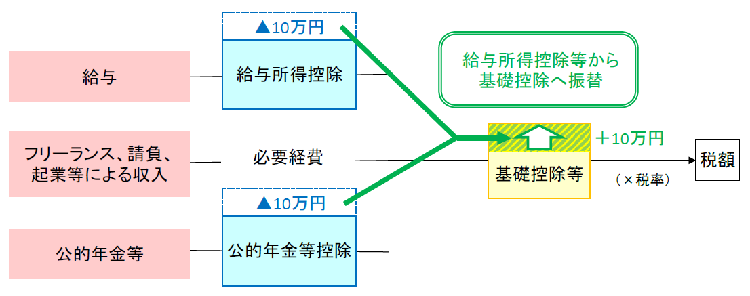

일하는 방식의 다양화에 입각하여, 일하는 방식 개혁을 후원하는 등의 관점에서, 특정의 수입에만 적용되는 급여소득 공제 및 공적 연금 등 공제의 공제액은 일률 10만엔 할인 인하, 어떤 소득에라도 적용되는 기초공제의 공제액은 10만엔 끌어 올려집니다(소득세:48만엔, 개인 주민세:43만엔).

※ 급여소득과 연금 소득의 쌍방을 가지는 사람에 대해서는, 한쪽에 관련된 공제만이 감액됩니다.

근무 관련 경비나 여러 나라의 수준과 비교해 과대와의 지적이 이루어져 온 급여소득 공제에 대해서, “공제액을 주요국처럼 점차 적정화한”다는 방침의 아래, 다음과 같이 재검토를 했습니다.

- 급여소득 공제가 일률 10만엔 할인 내릴 수 있었습니다.

- 급여소득 공제의 상한액이 적용되는 급여 수입이 850만엔, 그 상한액이 195만엔에 각각 인하되었습니다.

또한, 육아 세대나 개호 세대에는 부담이 발생하지 않도록, 소득 금액 조정 공제(후술)가 신설됩니다.

| 급여 수입 금액(A) | 급여소득 공제 | |

|---|---|---|

| (개정 후) | (개정 전) | |

| 162만5000엔 이하 | 550,000엔 | 650,000엔 |

| 162만5000엔 초180만엔 이하 | A *40% -100,000엔 | A *40% |

| 180만엔 초360만엔 이하 | A *30% +80,000엔 | A *30% +180,000엔 |

| 360만엔 초660만엔 이하 | A *20% +440,000엔 | A *20% +540,000엔 |

| 660만엔 초850만엔 이하 | A *10% +1,100,000엔 | A *10% +1,200,000엔 |

| 850만엔 초1,000만엔 이하 | 1,950,000엔 | |

| 1,000만엔 초 | 2,200,000엔 | |

※급여 등의 수입 금액이 660만엔 미만의 경우에는, 급여소득은 상기의 겉에 관계없이 소득 세법 별표 제5에 의해 요구합니다.

공적 연금 등 공제에 대해서는 급여소득 공제와 달리 공제액에 상한이 없고, 고소득의 연금 소득자에게 극진한 구조이라는 지적이 이루어져 왔습니다.이런 점에 입각하여, 세대내 세대간의 공평성을 확보하는 관점에서, 다음과 같이 재검토를 했습니다.

- 공적 연금 등 공제액이 일률 10만엔 할인 내릴 수 있습니다.

- 공적 연금 등의 수입 금액이 1,000만엔을 넘는 경우, 공적 연금 등 공제액은 195만5000엔이 상한으로 여겨집니다.

- 공적 연금 등에 관련된 잡소득 이외의 소득에 관련된 합계 소득 금액이 1,000만엔을 넘는 경우에는, 공적 연금 공제가 감액됩니다.

| 공적 연금 등 수입 금액(A) | (개정 후) | (개정 전) | |||||

|---|---|---|---|---|---|---|---|

| 공적 연금 등에 관련된 잡소득 이외의 소득에 관련된 합계 소득 금액 | |||||||

| 2,000만엔 초 | 1,000만엔 초 | 1,000만엔 이하 | |||||

| 65세 미만 | 130만엔 미만 | 40만엔 | 50만엔 | 60만엔 | 70만엔 | ||

| 130만엔 이상 410만엔 미만 | A *25% +75,000엔 | A *25% +175,000엔 | A *25% +275,000엔 | A *25% +375,000엔 | |||

| 65세 이상 | 330만엔 미만 | 90만엔 | 100만엔 | 110만엔 | 120만엔 | ||

| 330만엔 이상 410만엔 미만 | A *25% +75,000엔 | A *25% +175,000엔 | A *25% +275,000엔 | A *25% +375,000엔 | |||

| 410만엔 이상 770만엔 이 미만 | A *15% +485,000엔 | A *15% +585,000엔 | A *15% +685,000엔 | A *15% +785,000엔 | |||

| 770만엔 이상 1,000만엔 미만 | A *5% +1,255,000엔 | A *5% +1,355,000엔 | A *5% +1,455,000엔 | A *5% +1,555,000엔 | |||

| 1,000만엔 이상 | 1,755,000엔 | 1,855,000엔 | 1,955,000엔 | ||||

| 공적 연금 등 수입 금액(A) | (개정 후) | (개정 전) | |||||

|---|---|---|---|---|---|---|---|

| 공적 연금 등에 관련된 잡소득 이외의 소득에 관련된 합계 소득 금액 | |||||||

| 2,000만엔 초 | 1,000만엔 초 | 1,000만엔 이하 | |||||

| 65세 미만 | 130만엔 미만 | A-40 만엔 | A-50 만엔 | A-60 만엔 | A-70 만엔 | ||

| 130만엔 이상 410만엔 미만 | A *75% -75,000엔 | A *75% -175,000엔 | A *75% -275,000엔 | A *75% -375,000엔 | |||

| 65세 이상 | 330만엔 미만 | A-90 만엔 | A-100 만엔 | A-110 만엔 | A-120 만엔 | ||

| 330만엔 이상 410만엔 미만 | A *75% -75,000엔 | A *75% -175,000엔 | A *75% -275,000엔 | A *75% -375,000엔 | |||

| 410만엔 이상 770만엔 미만 | A *85% -485,000엔 | A *85% -585,000엔 | A *85% -685,000엔 | A *85% -785,000엔 | |||

| 770만엔 이상 1,000만엔 미만 | A *95% -1,255,000엔 | A *95% -1,355,000엔 | A *95% -1,455,000엔 | A *95% -1,555,000엔 | |||

| 1,000만엔 이상 | A-1, 755,000엔 | A-1, 855,000엔 | A-1, 955,000엔 | ||||

일하는 방식 개혁을 후원하는 등의 관점이나 고소득자에 대한 세부담의 경감 효과의 필요성에 대한 지적 등으로부터, 기초공제에 대해서 다음과 같이 재검토를 했습니다.

- 기초 공제액이 10만엔 끌어 올려집니다.

- 합계 소득 금액이 2,400만엔을 넘는 납세의무자에 대해서는 그 합계 소득 금액에 따라 기초공제가 단계적으로 줄어들어 가, 합계 소득 금액이 2,500만엔을 넘는 납세의무자에 대해서는 기초공제가 적용되지 않게 됩니다.

| 합계 소득 금액 | 주민세 | 소득세 | ||||

|---|---|---|---|---|---|---|

| (개정 후) | (개정 전) | (개정 후) | (개정 전) | |||

| 2,400만엔 이하 | 430,000엔 | 330,000엔 | 480,000엔 | 380,000엔 | ||

2,400만엔 초 2,450만엔 이하 | 290,000엔 | 320,000엔 | ||||

2,450만엔 초 2,500만엔 이하 | 150,000엔 | 160,000엔 | ||||

| 2,500만엔 초 | 적용 없음 | 적용 없음 | ||||

급여소득 공제의 재검토를 해, 급여 수입이 850만엔을 넘는 경우의 급여소득 공제액이 인하되었습니다만, 육아나 개호 등의 부담이 있는 쪽에 대해서는, 부담이 증가하지 않도록 조치되었습니다.

또, 급여소득, 연금 소득의 양쪽을 가지는 쪽에 대해서는, 급여소득 공제액 및 공적 연금 등 공제액의 양쪽이 10만엔씩 인하되는 것으로부터, 부담이 증가하지 않도록 조치되었습니다.

1 및 2에 해당되는 경우, 급여소득으로부터 소득 금액 조정 공제액이 공제됩니다.

1. 급여의 수입 금액이 850만엔을 넘어, 다음(1)에서(3)의 어느 한 쪽에 해당되는 경우

(1) 납세의무자 본인이 특별 장애인에게 해당된다

(2) 연령 23세 미만의 부양 친족을 가진다

(3) 특별 장애인인 동일 생계 배우자 혹은 부양 친족을 가진다

※ (2)(3)의 부양 친족이나 동일 생계 배우자(이하, 부양 친족 등)에 대해서는, 그 부양 친족 등이 다른 사람의 부양 공제 등의 대상이어도 소득 금액 조정 공제를 적용할 수 있습니다.단, 전임 종사자에 대해서는 대상에서 제외됩니다.

【계산식】

소득 금액 조정 공제액 =(급여 등의 수입액(※) -850만엔) *10%

(※)급여의 수입 금액이 1,000만엔을 넘는 경우는 1,000만엔, 그 때문에, 최대 15만엔을 급여소득으로부터 공제합니다.

2. 급여소득 금액 및 공적 연금 등에 관련된 잡소득 금액의 양쪽이 있어, 그 금액의 합계액이 10만엔을 넘는 경우

【계산식】

소득 금액 조정 공제액 =(급여소득 금액 + 공적 연금 등에 관련된 잡소득 금액) -10만엔

※ 최대 10만엔을 급여소득으로부터 공제합니다.

1, 2의 양쪽에 해당하는 경우에는 1의 공제 후의 급여소득 금액으로부터 2를 공제합니다.

< 소득 금액 조정 공제의 계산 예 >

1. 급여 수입이 950만엔, 또한, 10세의 아이를 부양하고 있는 경우

소득 금액 조정 공제 10만엔 =(950만엔-8500000엔) *10%

2. 급여 수입이 63만엔, 공적 연금 수입이 130만엔(연령 68세)의 경우

급여소득 공제 후의 금액(A') 8만엔 = 63만엔-급여소득 공제 55만엔

공적 연금 등에 관련된 잡소득의 금액(B') 20만엔 = 130만엔-공적 연금 등 공제액 110만엔

→(B')가 10만엔을 넘기 때문에, 10만엔으로 한다

소득 금액 조정 공제 8만엔 =(A') 8만엔 +(B') 10만엔-100000엔

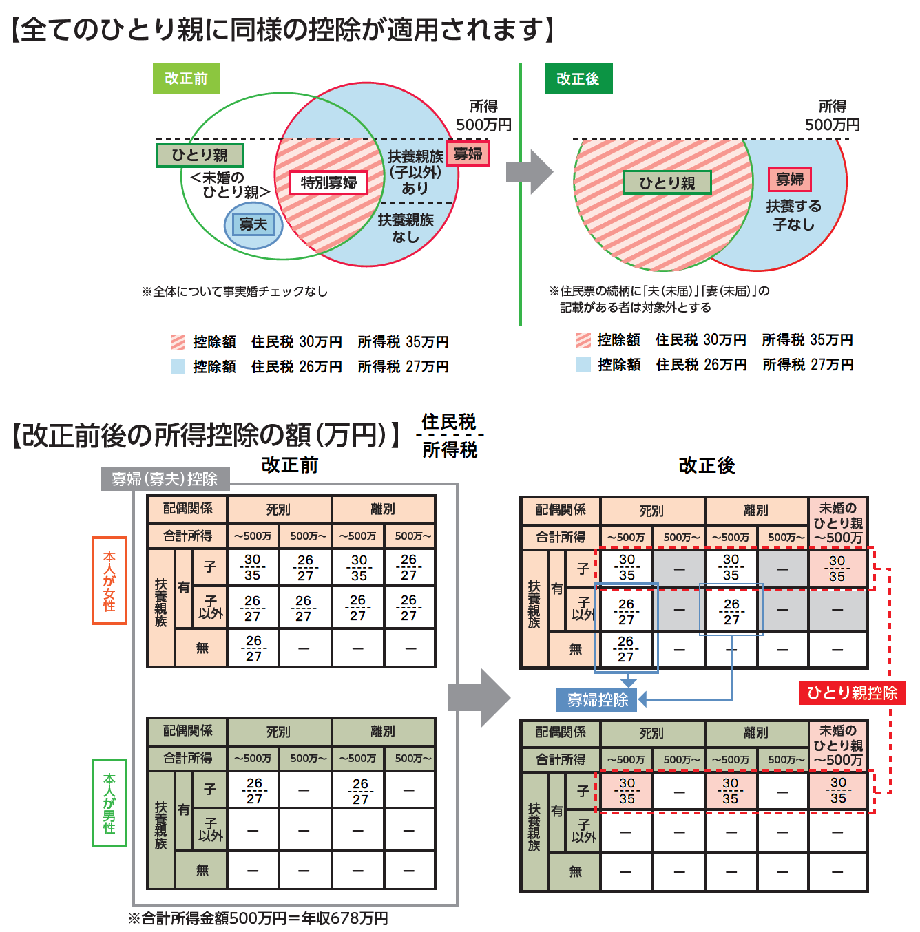

모든 한부모 가정에 대해 공평한 세제를 실현하는 관점에서, “혼인력의 유무에 의한 불공평”과 “남성의 한부모와 여성의 한부모간의 불공평”을 동시에 해소하기 위해서, 다음과 같이 재검토를 했습니다.

1. 한부모 공제에 대해서

혼인력이나 성별에 관계없이, 생계를 같으면 하는 아이(다른 사람의 동일 생계 배우자 또는 부양 친족으로 여겨지고 있는 것을 제외하고, 총소득 금액 등의 합계액이 48만엔 이하의 사람)를 가지는 단신자에 대해서, “한부모 공제”(공제액 30만엔)를 적용하게 되었습니다.

※ 2019년의 세제 개정(미혼의 한부모에 대한 주민세의 비과세 조치)는 2020년의 세제 개정에 의해 재검토되어, 한부모 공제의 대상자는 아동부양수당 수급자(18세 이하의 아동의 아버지 또는 어머니)로 한정되지 않게 되었습니다.

2. 과부공제의 재검토

상기 이외의 과부에 대해서는, 계속해서 과부공제로서 공제액 26만엔을 적용하는 것으로 해, 아이 이외의 부양 친족을 가지는 과부에 대해서도 소득 제한(합계 소득 금액이 500만엔 이하)를 마련하게 되었습니다.

※ 한부모 공제·과부공제의 어느 쪽에 대해서도, 주민표의 관계에 “남편(미계)” “아내(미계)”의 기재가 있는 사람은 대상에서 제외됩니다.

급여소득 공제의 최저 보장액이 65만엔에서 55만엔에 인하되는 것에 따라, 거래의 내용을 정규의 부기의 원칙에 따라 기록하고 있는 사람에 관련된 녹색신고 특별 공제의 공제액을 55만엔(개정 전:65만엔)에 인하하게 되었습니다.

또한, 지금까지의 녹색신고 특별 공제의 적용 요건에 더해, 다음 요건을 채우는 경우는 65만엔의 녹색신고 특별 공제를 받게 되게 되었습니다.

- 확정 신고서, 대차대조표 및 손익 계산서 등의 제출을 제출 기한까지 e-Tax를 사용해 실시하는 것.

- 분개장 및 총계정원장에 대해서 법정의 전자적 기록의 비치 및 보존을 실시하고 있는 것.

※ 10만엔의 녹색신고 특별 공제의 개정은 없으므로, 지금까지와 같이 됩니다.

녹색신고 특별 공제(국세청 홈페이지로 이동합니다.)(외부 사이트)

아내 노동자, 외교원, 수금원 등 특정의 사람에 대해 계속적으로 인적 역무의 제공을 실시하는 사람(아내 노동자 등)의 사업소득 또는 잡소득의 소득 금액의 계산에 대해서는, 이러한 소득의 금액의 계산상 그 총수입 금액으로부터 공제하는 필요 경비가 급여소득 공제의 최저 보장액 미만이 될 때는, 아내 노동자 등과 파트 분들과의 밸런스를 도모하는 관점에서, 실제의 필요 경비가 없어도 급여소득 공제의 최저 보장액(급여소득 공제액을 공제한 잔액을 한도로 합니다.)를 그 총수입 금액으로부터 필요 경비로서 공제가 할 수 있는 일로 여겨지고 있습니다.

급여소득 공제의 최저 보장액이 65만엔에서 55만엔에 인하되는 것에 따라, 아내 노동자 등의 필요 경비에 산입하는 금액의 최저 보장액을 55만엔(개정 전:65만엔)에 인하하게 되었습니다.

기초공제 및 급여소득 공제의 개정에 따라, 그러한 공제 등에 입각하여 설정되어 있었던 다음 사람의 범위를 정하는 금액 기준에 대해서, 각각 10만엔 할인 올리게 되었습니다.

1. 동일 생계 배우자 및 부양 친족

합계 소득 금액이 48만엔 이하(개정 전:38만엔)인 사람

2. 근로학생

합계 소득 금액이 75만엔(개정 전:65만엔) 이하이고, 또한, 합계 소득 금액 중 급여소득 등 이외의 소득에 관련된 부분의 금액이 10만엔 이하인 사람

동일 생계 배우자의 범위를 정하는 금액 기준의 개정에 따라, 배우자 특별 공제에서의 배우자의 소득 구분이 각각 10만엔 할인 올리게 되었습니다.

| 납세의무자의 합계 소득 금액⇨ | 900만엔 이하 | 900만엔 초 | 950만엔 초 | ||||

|---|---|---|---|---|---|---|---|

| 배우자의 합계 소득 금액⇩ | 주민세 | 소득세 | 주민세 | 소득세 | 주민세 | 소득세 | |

| (개정 후) | (개정 전) | ||||||

48만엔 초 95만엔 이하 | 38만엔 초 85만엔 이하 | 33만엔 | 38만엔 | 22만엔 | 26만엔 | 11만엔 | 13만엔 |

95만엔 초 100만엔 이하 | 85만엔 초 90만엔 이하 | 33만엔 | 36만엔 | 22만엔 | 24만엔 | 12만엔 | |

100만엔 초 105만엔 이하 | 90만엔 초 95만엔 이하 | 31만엔 | 21만엔 | 11만엔 | |||

105만엔 초 110만엔 이하 | 95만엔 초 100만엔 이하 | 26만엔 | 18만엔 | 9만엔 | |||

110만엔 초 115만엔 이하 | 100만엔 초 105만엔 이하 | 21만엔 | 14만엔 | 7만엔 | |||

115만엔 초 120만엔 이하 | 105만엔 초 110만엔 이하 | 16만엔 | 11만엔 | 6만엔 | |||

120만엔 초 125만엔 이하 | 110만엔 초 115만엔 이하 | 11만엔 | 8만엔 | 4만엔 | |||

125만엔 초 130만엔 이하 | 115만엔 초 120만엔 이하 | 6만엔 | 4만엔 | 2만엔 | |||

130만엔 초 133만엔 이하 | 120만엔 초 123만엔 이하 | 3만엔 | 2만엔 | 1만엔 | |||

기초공제의 재검토에 따라, 합계 소득 금액이 2,500만엔을 넘는 납세의무자에 대해서 주민세의 조정 공제가 적용되지 않게 되었습니다.

※ 조정 공제에 대해서, 자세한 것은 “세액공제”를 봐 주세요.

조정 공제 및 기부금 세액공제(고향 납세)의 산출에 사용하는 인적 공제의 차액에 대해서, 다음 재검토가 되었습니다.

- 합계 소득 금액이 2,500만엔을 넘는 납세의무자에 대해서는 기초공제 및 조정 공제의 적용이 없습니다만, 기부금 세액공제의 산출에 있어서는, 기초공제에 걸리는 5만엔의 인적 공제의 차액이 있는 것으로 여겨집니다.

- 합계 소득 금액이 2,400만엔 초2,500만엔 이하의 납세의무자에 대해서는, 기초공제의 인적 공제의 차액은 실제의 공제액(합계 소득 금액이 2,400만엔 초2,450만엔 이하 주민세:29만엔 · 소득세:32만엔, 동 2,450만엔 초2,500만엔 이하 주민세:15만엔 · 소득세:16만엔)의 차이에 관계없이 5만엔으로 여겨졌습니다.

- 아버지인 한부모 공제의 인적 공제의 차액에 대해서는, 실제의 공제액(주민세:30만엔 · 소득세:35만엔)의 차이에 관계없이 1만엔으로 여겨졌습니다.

급여소득 공제, 공적 연금 등 공제 및 기초공제의 개정에 따라, 주민세의 비과세 기준이 되는 금액이 다음과 같이 각각 10만엔 끌어 올려졌습니다.

(1) 균등할·소득 비율함께 비과세가 되는 사람

장애인, 미성년자, 과부 또는 한부모로, 전년의 합계 소득 금액이 135만엔(개정 전:125만엔) 이하의 사람

(2) 균등할이 비과세가 되는 사람

부양 가족이 없는 사람…전년의 합계 소득 금액이 35만엔 +10만 엔 이하의 사람

부양 가족이 있는 사람…전년의 합계 소득 금액이 “35만엔 ×(본인 + 동일 생계 배우자 + 부양 친족수) +21만 엔 +10만 엔” 이하의 사람

(3) 소득 비율이 비과세가 되는 사람

부양 가족이 없는 사람…전년의 총소득 금액 등이 35만엔 +10만 엔 이하의 사람

부양 가족이 있는 사람…전년의 총소득 금액 등이 “35만엔 ×(본인 + 동일 생계 배우자 + 부양 친족수) +32만 엔 +10만 엔” 이하의 사람

※ (2)및(3)는 굵은 글씨 부분이 개정 부분입니다.

※ 급여소득 공제 및 공적 연금 등 공제가 각각 10만엔 할인 내릴 수 있기 때문에, 급여 수입 및 공적 연금 등의 수입의 비과세 기준이 되는 금액은 개정 전과 바뀌지 않습니다.

신형 코로나 바이러스 감염증 긴급 경제 대책에서의 세제상의 조치(재무성 홈페이지로 이동합니다.)(외부 사이트)

1. 주택융자 감세의 공제 기간 13년간의 특례 조치에 대해서, 신형 코로나 바이러스 감염증의 영향에 의해 입주가 기한(2020년 12월 31일)에 늦은 경우라도, 다음 요건을 모두 채우고 있으면 특례 조치의 대상으로 하게 되었습니다.

특례 조치를 받기 위해서 필요한 요건

(1)2021년 12월 31일까지 입주하는 것.

(2)일정한 기일까지 계약을 하고 있는 것.

・주문 주택을 신축하는 경우:2020년 9월 말

・분양주택·기존 주택을 취득하는 경우, 증개축 등을 하는 경우:2020년 11월 말

(3)신형 코로나 바이러스 감염증의 영향에 의해, 주문 주택, 분양주택, 기존 주택 또는 증개축 등을 실시한 주택으로의 입주가 늦은 것.

2. 기존 주택을 취득했을 때의 주택융자 감세의 입주 기한 요건(취득의 날부터 6개월 이내)에 대해서, 취득 후에 실시한 증개축 공사 등이 신형 코로나 바이러스 감염증의 영향으로 늦어 입주가 늦은 경우라도, 다음 요건을 모두 채우고 있으면 입주 기한을 “증개축 등 완료의 날부터 6개월 이내”로 하게 되었습니다.

입주 기한의 특례 조치를 받기 위해서 필요한 요건

(1) 증개축 등 완료의 날부터 6개월 이내에 입주하는 것.

(2) 다음 중 하나의 기일까지 증개축 등의 계약을 하고 있는 것.

・기존 주택 취득의 날부터 5개월 후까지

・관련 세제 법안의 시행의 날(2020년 4월 30일)부터 2개월 후까지(시행의 날보다 먼저 계약이 행해지고 있는 경우라도 상관없습니다.)

(3) 취득한 기존 주택에 실시한 증개축 등에 대해서, 신형 코로나 바이러스 감염증의 영향에 의해, 증개축 등 후의 주택으로의 입주가 늦은 것.

신형 코로나 바이러스 감염증 확대 중 문화 예술·스포츠 활동에의 지원의 움직임을 후원하기 위해, 정부의 자숙 요청 등을 받고 중지 등 된 문화 예술·스포츠 이벤트 중 문부과학대신의 지정을 받은 이벤트에 대해서, 티켓 등을 구입한 개인이 그 환불을 받는 것을 사퇴한 경우에 다른 기부금 공제와 같은 세부담의 경감을 실시하는 특례 조치가 설치되었습니다.

티켓 등의 환불을 받지 않고 해당 이벤트의 주최자에게 기부하는 경우, 그런 환불액(연간 합계로 20만엔을 상한으로 한다.)에 대해서, 소득세(소득공제 또는 세액공제의 어느 한 쪽을 선택) 및 주민세(기부금 세액공제)의 세금우대를 받을 수 있습니다.

문의처

불분명한 점이 있는 경우는, 각 구청에 문의해 주세요.

이 페이지로의 문의

재정국 지카라부 세무과(개별의 과세 내용·신고의 상담에 대해서는 대답할 수 없습니다.살고 있는 구청 세무과에 문의해 주세요)

전화:045-671-2253

전화:045-671-2253

팩스:045-641-2775

페이지 ID:890-568-032