- 요코하마시 톱 페이지

- 생활·수속

- 호적·세·보험

- 세금

- 사업자용 정보

- 요코하마시의 시세(사업자용)

- 개인의 시민세 특별 징수에 관한 것

- 개인 주민세의 특별 징수의 추진에 대해서

여기에서 본문입니다.

개인 주민세의 특별 징수의 추진에 대해서

최종 갱신일 2021년 7월 15일

가나가와현 및 현내 전 시읍면에서는, 법령의 적정 운용 및 납세자의 편리성의 향상 등 때문에, 2016년까지 개인 주민세의 특별 징수 의무자의 요건에 해당되는 모든 사업자를 특별 징수 의무자로서 지정하는 대처(특별 징수의 추진)를 진행하고 있습니다.

요코하마시에서는, 시내 및 시외(2016년부터)의 법인 사업자에 대해서, 원칙적으로 소득세의 원천징수 의무가 있는 모든 사업자를 개인 주민세의 특별 징수 의무자로서 지정하고 있습니다.

현재, 특별 징수를 실시하지 않은 사업자 쪽으로 놓여지면, 특별 징수의 준비를 부탁합니다.

이 대처에 대해서는, 특별 징수 추진 흩뜨려 “가나가와현 및 현내 모든 것의 시읍면에서는, 개인 주민세의 특별 징수의 완전 실시를 목표로 합니다!”(PDF:661KB)도 아울러 참조해 주세요.

수도권에서는 개인 주민세의 특별 징수의 대상이 되는 사업자나 납세자가 도현역을 넘어 활동하고 있는 것으로부터, 요코하마시 및 가나가와현을 포함한 구 도현시가 연계 협력하고 특별 징수 추진의 대처를 진행하는 것으로 해, 구 도현시의 지사·시장에 의한 “개인 주민세의 특별 징수 추진에 관한 구 도현시 공동 어필”이 2014년 11월 20일에 선언되었습니다.

개인 주민세의 특별 징수와는

개인 주민세의 특별 징수란, 소득세의 원천징수와 똑같이, 사업자(급여 지불자)가 종업원(납세의무자) 대신 급여로부터 개인 주민세를 빼, 시구읍면에 납입해 주시는 제도입니다.

소득세의 원천징수 의무가 있는 사업자는, 모든 종업원의 개인 주민세를 특별 징수하는 것이 법률에 의해 의무 지워지고 있습니다.(지방 세법 제41조, 동 제321조의 3)

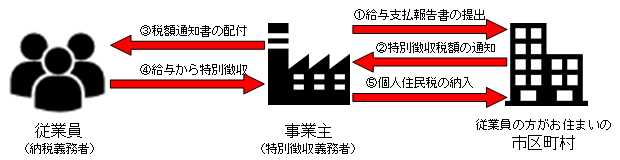

개인 주민세에서의 급여로부터의 특별 징수의 구조

- 사업자(급여 지불자)는, 종업원(아르바이트·파트 등 포함한다)의 주소지(1월 1일 현재)에 1월 말일(폐청일의 경우에는, 다음 개청일)까지 급여 지불 보고서를 제출합니다.

- 시구읍면은, 급여 지불 보고서 및 확정 신고서 등의 과세 자료에 기초하여 종업원의 개인 주민 세액을 계산해, 5월 31일까지 특별 징수 세액을 사업자에 통지합니다.

- 사업자는, 특별 징수 세액 통지서(납세의무자용)를 종업원에게 배부합니다.

- 사업자는, 종업원에게의 매월의 급여 지불시에, 시구읍면에서 통지된 세액을 급여로부터 뺍니다(특별 징수).

- 사업자는, 급여 지불일의 다음 달 10일까지 종업원으로부터 특별 징수한 개인 주민세를 시구읍면에 납입합니다.

특별 징수의 대상이 되는 쪽

개인 주민세의 특별 징수의 대상이 되는 분은 파트나 아르바이트, 법인 임원 등, 모든 종업원입니다.사업자나 종업원의 의사에 의해 보통 징수를 선택할 수 없습니다.

단, 가나가와현 내의 각 시읍면에서는 “가나가와현 통일 기준”으로서, 다음 일정한 조건을 채우는 경우는, 당분간, 신청에 의해 보통 징수를 인정하는 일이 있습니다.“가나가와현 통일 기준” 이외의 이유에 의한 보통 징수는 인정되지 않습니다.

【가나가와현 통일 기준】

1 당면 보통 징수를 인정하는 종업원의 기준

(1) 다른 사업소에서, 특별 징수를 실시하고 있는 분(예:을란 적용자)

(2) 급여가 소액으로, 특별 징수 세액의 이끎 쿄 리가데키나이 쪽

(연간의 급여 지급액이 100만엔 이하)

(3) 급여의 지불이 부정기인 쪽(예:급여의 지불이 매월이 아니다)

(4) 개인 사업자의 사업 전임 종사자로, 전임 종사자 급여를 받고 있는 분

(5) 퇴직 또는 퇴직 예정 쪽(5월 말일까지)

2 당면 특별 징수하지 않는 것을 인정하는 사업자의 기준

(1) 특별 징수해야 하는 종업원 쪽이 2명 이하

(2) 전산 시스템 개수 등 때문에, 즉시 특별 징수를 실시하는 것이 곤란

⇒해당되는 경우는, 별도 “특별 징수 실시 곤란 이유 신고서”의 제출이

필요합니다.양식은 홈페이지에서 다운로드할 수 있습니다.

특별 징수의 메리트

◎ 종업원(급여소득자)의 메리트

- 급여로부터 징수(빼) 되므로, 시청, 금융기관 등에 나가는 수고가 걸리지 않습니다.

- 급여로부터 징수(빼) 되므로, 마지막 잊음이 없습니다.

- 보통 징수로 연 4회로 나누고 납세하는 것과 비교해 특별 징수는 연 12회로 나누고 급여로부터 징수(빼) 되므로, 1회당 부담이 적어집니다.

◎ 사업자(급여 지불자)의 메리트

- 세액의 계산은 시읍면이 실시하므로, 소득세처럼 세액을 계산하거나, 연말조정을 하는 수고는 걸리지 않습니다.

- 특별 징수 관련의 수속은 전자 신고(eLTAX)에 의해 간단하게 실시할 수 있습니다.

- 종업원이 상시 10명 미만의 사업소에는, 신청에 의해 연 12회의 납기를 연 2회로 하는 제도도 있습니다(납기의 특례).

특별 징수를 시작하려면

연도의 도중에 보통 징수로부터 특별 징수에의 전환을 희망하는 경우는, “특별 징수에의 전환 의뢰서”에 필요사정을 기입하신 후, 요코하마시 특별 징수 센터에 제출해 주세요.매월 10일까지의 도착 분에 대해서는, 원칙적으로, 그 달의 월말에 특별 징수 세액 통지서를 보내드립니다.이미 보통 징수의 납 기한이 지나 버린 납기분의 세액을 특별 징수로 바꿀 수 없으므로 주의해 주세요.

또한, 요코하마시에서는, 시내의 법인 사업자에 대해서는 이미 실시하고 있습니다만, 2016년(2016년 6월)부터는, 원칙적으로 소득세의 원천징수 의무가 있는 모든 사업자를 특별 징수 의무자로서 지정합니다.“가나가와현 통일 기준”의 조건을 채워, 보통 징수로 인정되는 경우는, “보통 징수 전환 이유서”를 매년 1월 말일(폐청일의 경우에는, 다음 개청일)까지 급여 지불 보고서(총괄표·개인별 명세서)과 더불어 제출해 주세요.

특별 징수에 의해 징수하는 세액

특별 징수에 의해 징수하는 세액은, 균등할액과 급여소득에 관련된 소득 비율액의 합산액입니다.

또한, 급여소득자가, 급여소득 및 공적 연금 등의 연금 소득에 관련된 소득 이외의 소득을 가지고 있었던 경우, 급여소득 및 연금 소득 이외의 소득에 관련된 주민세에 대해서 “보통 징수(스스로 납부한다)를 희망한다” 취지를 신청하지 않는 한, 그 소득에 관련된 소득 비율액은, 균등할액 및 급여소득에 관련된 소득 비율액과 합산하고 특별 징수의 방법에 의해 징수하게 됩니다.

※2009년부터, 공적 연금으로부터의 특별 징수 제도가 도입되었습니다.이것에 따라, 급여소득자로 연금 소득이 있는 65세 이상의 사람의 경우, 원칙적으로 공적 연금 등의 연금 소득에 관련된 특별 징수 세액은, 급여소득에 관련된 특별 징수 세액과는 별도로, 노령 등 연금 급부의 지불시에 특별 징수되게 되었습니다.또한, 공적 연금 등의 연금 소득에 관련된 특별 징수 세액에 대해서는, 연금 수급자 본인 앞으로 보낸 세액 결정·납세 통지서에 의해 6월 20일까지 통지됩니다.

요코하마시 특별 징수 센터

우편번호 231-8314

요코하마시 나카구 야마시타쵸 2번지 산업무역센터 빌딩 5층

전화 045-671-4471

FAX 045-210-0480

접수시간 오전 8시 45분부터 오후 5시 15분(토요일, 일요일, 공휴일 및 12월 29일부터 1월 3일을 제외한다.)

다운로드

관련 링크

・개인 주민세 특별 징수의 추진에 대해서(가나가와현의 페이지로)(외부 사이트)

・전자 신고·전자 납세(eLTAX)의 페이지(지방세 공동 기구의 페이지로)(외부 사이트)

PDF 형식의 파일을 열려면, 별도 PDF 리더가 필요한 경우가 있습니다.

갖고 계시지 않는 쪽은, Adobe사로부터 무상으로 다운로드할 수 있습니다.

![]() Adobe Acrobat Reader DC의 다운로드에

Adobe Acrobat Reader DC의 다운로드에

이 페이지로의 문의

페이지 ID:681-919-926